サービス一例

- 融資サポート

- ファクタリングサポート

- 私募債サポート

融資サポートとは?

融資を受けるためには、事業計画の提出や公庫との面談など、多くの業務が発生します。また、エクイティの比率やビジネスモデルなど、スタートアップにとって考えなくてはならない事が多くあります。しかし、立ち上げ初期から金融のプロフェッショナルが会社に在籍しているとは限りません。 そのような場合、融資のサポートを検討してみてはいかがでしょうか。 融資の専門家である弊社スタッフが事業計画の作成サポートや面談同席を行い、企業ごとに異なる状況を理解した上で最適なアドバイスをさせて頂くことで、資金調達成功の可能性を高めることができます。

融資サポートのメリット

融資成功の可能性が高まる

弊社の豊富な経験とノウハウを受けることで、失敗しない資金調達を実現することができます。

融資までの手間を削減できる

融資のためには書類作成を始め、様々な準備が必要となります。また、面談の対策も必要です。 融資サポートを利用することで、準備や対策などのサポートを受けることができ、1人での作業に比べ手間を削減することができます。

融資の増額や期間短縮の可能性がある

1人では確認できなかった融資枠の増加や融資までの期間短縮に関するアドバイスを受けられる可能性があります。 また、税制優遇が効く可能性もあり、融資に関するメリットを最大限活かすことができます。

ファクタリングサポートとは?

企業にとって、売掛金の回収は大きな負担となります。入金まで時間がかかって資金繰りが悪化する上、売掛先の倒産リスクや支払い遅延など、考慮すべきポイントがいくつもあります。 ファクタリングとは、企業から売掛債権を買い取り、売掛債権に関する管理や回収などを行う金融サービスのことをいいます。売掛金を譲渡することで、負債を増やすことなく早期に資金調達を行うことができ、資金繰りによるビジネスチャンスを逃すことがありません。 また、2社間ファクタリングの場合、取引先に知られることなく、すべての取引を完了させることができます。

ストラーダでは、ファクタリングを実施する際のサポートが可能です。(ファクタリングサービスを提供する弊社提携企業をご紹介できます。)

ファクタリングのメリット

すぐに現金化できる

中小企業の場合、資金調達は金融機関からの融資が一般的ですが、融資には時間がかかり早急に資金が必要な時に間に合わない可能性があります。 ファクタリングは即日入金も可能なことがあるため、早期の資金調達に適しています。 通常の銀行借入れのように、担保を請求されることもありません。

負債が増えない

ファクタリングは金銭債権の譲渡のため、融資とは違い貸借対照表の負債が増えることはありません。 負債が増えないため、融資に比べて財務諸表が改善されます。

取引先の拡大

入金サイクルが支払サイクルと違うため、せっかくの取引をお断りした経験があるのではないでしょうか?資金が潤沢にあればいいのですが、創業間もない時期は資金繰りの関係に悩まされます。 ファクタリングを利用すると入金サイクルを意識することがなくなるため、お断りしていた取引先と取引が可能になります

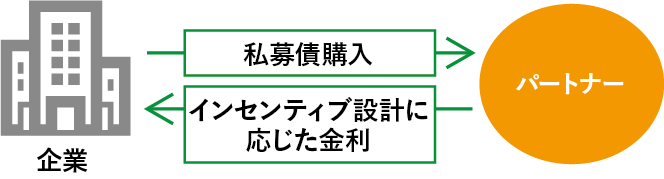

私募債サポートとは?

私募債とは、勧誘者を49名以下とすることで私募扱いとし、社債管理者の設置や有価証券報告書の作成等不要で発行できる社債のことを指します。 株主や社員のみならず、重要顧客、提携先、取引先等の「パートナー」の方々に対しても発行することができ、金利や期間、利払い頻度、繰上償還条項などを柔軟に設計することができます。 単純な資金調達ではなく、パートナー向けにインセンティブ設計を行うことで、事業成長を共に実感しながら、「福利厚生・資産運用制度」「業績連動後払い決済」「提携手段」など様々な用途に活用することができます。

ストラーダでは、私募債の実施を検討されている方に条件設定等のコンサルティングサービスを提供できます。

私募債のメリット

パートナーのモチベーションアップ

企業は、業績に連動させた金利設定をすることができ、パートナーは事業成長を共に実感することができます。 そのため、企業の成長に対して協力するインセンティブが設計でき、パートナーとより強固な関係を構築することができます。

条件設定を柔軟にできる

金利や期間等の条件は企業によって柔軟に決めることが出来るため、事業の状況や成長フェーズに応じた設計をすることができます。 その事業、部門で求められるKPI(業績等)に金利を連動させることにより、パートナーのモチベーションを向上させることにつながります。

発行対象を広げることができる

償還すると債務・債権者という契約関係がなくなるため、長期の不確実性を心配することなく、また株式の希薄化もなく強固な関係構築に繋がります。