国民年金保険料および、厚生年金保険料は、支払った分の金額について税金控除が可能です。

社会保険料は、保険料を支払った人に控除が適用されます。

これは後期高齢者医療制度の保険料や介護保険料、国民健康保険料についても同じです。

Contents

保険料控除のために必要な書類は?

国民年金保険料を支払った証明書として、”国民年金保険料控除証明書“が発行されますので、その書類を確定申告書に添付して提出する必要があります。

この控除証明書が発行されるのは11月上旬、もしくは翌年の2月上旬頃届きますので紛失しないよう気をつけてください。※万が一紛失した場合でも再発行してくれます。

国民年金保険料を前納した場合は控除対象になる?

国民年金前納分も、税金控除の対象です。

平成26年度4月から始まった制度ですが、2年分の年金を前納できることになっており、支払った金額について、

・年金を前納した年に全額控除する方法

・各年に分けて控除する方法

こちら2つの方法から選べるようになっております。

各年に分けて控除する方法では、24か月すべて前納した場合、3年にわたっての分割となります。(1年目:4月~12月の9ヶ月、2年目:1月~12月の12ヶ月、3年目:1月~3月の3ヶ月)

ちなみに過去の年金保険料を納めた場合についても、納めた年の社会保険料控除に加えることができます。

世帯主が生計を一とする家族の年金を支払った場合は?

・配偶者の年金を世帯主が支払った場合

・子供の年金を世帯主が支払った場合

この2つのケースにおいて、世帯主が支払った分の保険料控除が認められます。

会社から給与を貰っている人と個人事業主、国民年金保険料控除の申告方法の違いは?

個人事業主は、確定申告時に支払った社会保険料額を記入して、それに控除証明書を添付して提出します。

一方、給与所得の人は”年末調整書類“に記載して申告します。

基本的に、会社から給料をもらっている人は、厚生年金として天引きされていますので、控除申告をしなくても問題ありません。

ただ、配偶者や子息の保険料をご自身が支払っている場合は、年末調整の時に申告しないといけないため、注意が必要です。

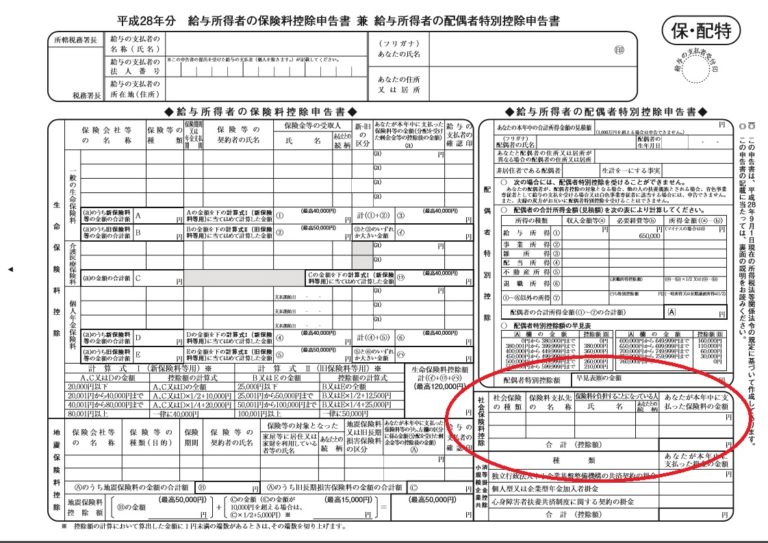

ちなみに給与所得者が年末調整に提出する書類は、「保険料控除申告書 兼 配偶者特別控除申告書」という書類です。

保険料控除申告書 兼 配偶者特別控除申告書の記載例サンプル画像はこちら。

※国税庁ホームページより抜粋。

↓

この書類の赤丸のところに、支払った分の社会保険料(国民年金保険料)を記入します。

~社会保険料控除についてのご相談は、ストラーダ税理士法人へ~

社会保険料は控除額が大きいので節税に繋がります。

不明な点がございましたらお気軽にご相談ください。